Deux cent cinquante millions de véhicules connectés circuleront sur les routes dans le monde d'ici 2020, selon le cabinet Gartner. Une révolution qui ne concerne pas uniquement les constructeurs automobiles : elle fait aussi rêver les assureurs.

Première opportunité : l'ultra personnalisation des contrats en fonction du risque réel, et non plus calqué sur celui d'une classe d'âge, ou du type de véhicule. En mars 2015, Direct Assurance a lancé, le premier, une assurance « connectée » avec un forfait modulable.

Le dispositif, branché sur la prise diagnostic, mesure la vitesse, les accélérations, les freinages et les virages. Il calcule un « score de conduite » et permet de réaliser « jusqu'à 50% d'économies sur la prime d'assurance » avance Anne-Gaëlle Moisy, la responsable du projet. Le conducteur reçoit chaque semaine un rapport détaillé, lui permettant de mesurer l'impact de son comportement au volant, sur sa facture.

Le public visé est pour le moment les jeunes conducteurs, ceux dont les primes sont les plus élevées. Mais Anne-Gaëlle Moisy affirme que ce système a vocation à être généralisé dans les prochaines années. « L'assurance personnalisée sera la norme demain », garantit-elle. D'ailleurs, « 75% des clients seraient prêts à partager leurs données avec leur assureur en échange d'une réduction de leur prime », révèle Frédéric Bannier, consultant chez Accenture. On peut aller encore plus loin : pourquoi ne pas imaginer une assurance à « usage unique » pour un déplacement lors d'un weekend ?

Des services innovants et plus efficaces

Deuxième opportunité : proposer une panoplie de nouveaux services à l'assuré. « Plutôt que d'avoir une multitude d'applications pour trouver une place de parking, payer son stationnement ou verrouiller sa voiture, l'assureur pourra réunir tout cela sur une même application dédiée », assure Frédéric Bannier.Des services particulièrement pertinents dans le domaine de la prévention, un autre créneau à développer. En juin, la GMF et Waze se sont associés pour envoyer des messages de sécurité aux automobilistes durant leur trajet, les incitant par exemple à faire une pause une fois arrivés à proximité d'une aire d'autoroute ou à lever le pied en cas d'alerte orageuse. Également envisageable : la maintenance préventive du véhicule en fonction de ses paramètres techniques.

La voiture connectée promet d'être le gage d'une intervention plus rapide et plus efficace des services d'assistance. L'assureur pourra notamment détecter et localiser un accident en temps réel et envoyer immédiatement une dépanneuse, une voiture de remplacement ou appeler les secours en fonction de la gravité du choc. Enfin, la meilleure connaissance des comportements et des sinistres est une occasion d'évaluer et d'anticiper les coûts pour l'entreprise.

Attention à ne pas se faire doubler par les GAFA

Toutes ces opportunités cachent pourtant une menace bien réelle : celle, pour les assureurs, de se voir doublés par ceux-là même qui détiennent les précieuses données. « Les assureurs pourraient perdre la relation client sur l'assurance automobile si celle-ci est intégrée directement dans le contrat de vente du véhicule. Le constructeur serait le collecteur premier des données essentielles à la tarification et l'assureur deviendrait un simple sous-traitant », prédit un rapport du cabinet de conseil Olivier Wyman. Tous les autres collecteurs de données sont concernés. Pour preuve, Google a obtenu en janvier 2015 l'autorisation de vendre des contrats d'assurance dans vingt-six États américains et selon une étude Accenture, 67 % de consommateurs se disent prêts à faire appel à des assureurs « non conventionnels » (banque, opérateur télécom, grande distribution...)

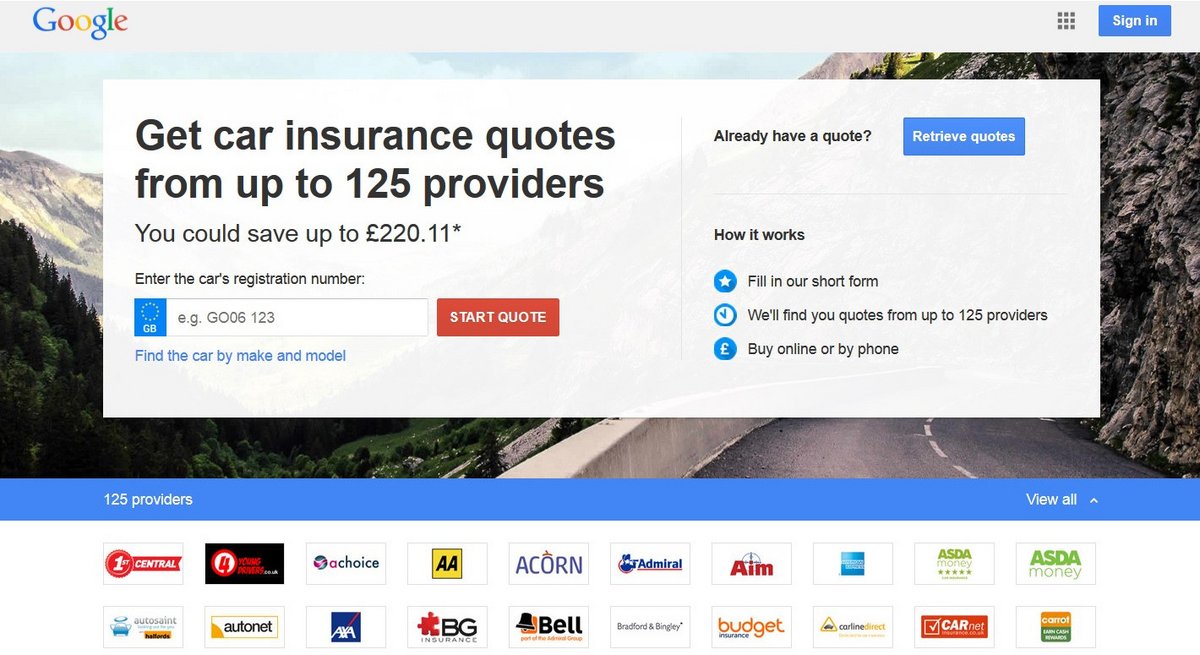

Le service de comparaison de polices d'assurances lancé par Google

Développer ses propres solutions ou externaliser ?

L'urgence pour un assureur est donc d'établir une stratégie pour rester légitime et incontournable sur son cœur d'activité. Première solution : concevoir ses propres objets connectés. Le directeur d'Allianz France, Jacques Richier, reconnaissait en juin dernier avoir eu un débat en interne sur le sujet. Un peu moins contraignant, « acheter des objets connectés en « marque blanche », pour ensuite les commercialiser sous sa propre marque », suggère le cabinet de conseil spécialisé Solucom dans son rapport « Assurance, comment négocier le virage des objets connectés ? » Un modèle qui reste toutefois relativement coûteux.

L'accélérateur de start-up d'Allianz dans le stade de Nice

Plus abordable, le développement de partenariats avec des start-up ou des industriels. Avantage : la technologie est déjà éprouvée, fiable et attractive. Le service Allianz Conduite connectée (ACC) s'appuie par exemple sur un boîtier Tomtom à connecter sur la prise diagnostic de son véhicule. Côté innovation ouverte, Allianz a lancé un accélérateur de start-up à Nice en octobre 2014, tandis qu'Axa a ouvert un laboratoire de recherche dans la Silicon Valley en 2013. Autre option, racheter, tout simplement, les données au constructeur.

Dans tous les cas, « les assureurs vont devoir fonctionner en écosystème », prédit Frédéric Bannier, d'Accenture. Car au-delà de la collecte, le traitement des données et leur traduction en termes exploitables par une compagnie d'assurance, nécessitent des compétences spécifiques. Selon une étude 2014 menée par Accenture auprès de ses clients assureurs, 43% ont déjà investi dans une start-up ou songent à le faire, et 44% envisagent de s'associer à des entreprises technologiques.

A lire également