La société GlobalFoundries chercherait-elle un acheteur ? C'est la question que posait hier le quotidien taïwanais DigiTimes dans un article pointant les récentes mesures adoptées par le fondeur américain sur le marché. Incluses dans une stratégie globale de dégraissage, elles pourraient suggérer de prochains changements en matière d'investisseurs principaux.

Jusque alors détenu à plus de 50 % par l'ATIC (Abu Dhabi's Advanced Technology Investment), GlobalFoundries, second fondeur mondial de semi-conducteurs derrière le géant TSMC, pourrait bientôt se tourner vers un nouvel actionnaire majoritaire, avance DigiTimes. Pour attirer de futurs candidats, la firme entreprendrait une restructuration à grande échelle dont on commence déjà à observer les contours.

Licenciements, mise en pause des investissements principaux sur la R&D et prise de recul en Chine

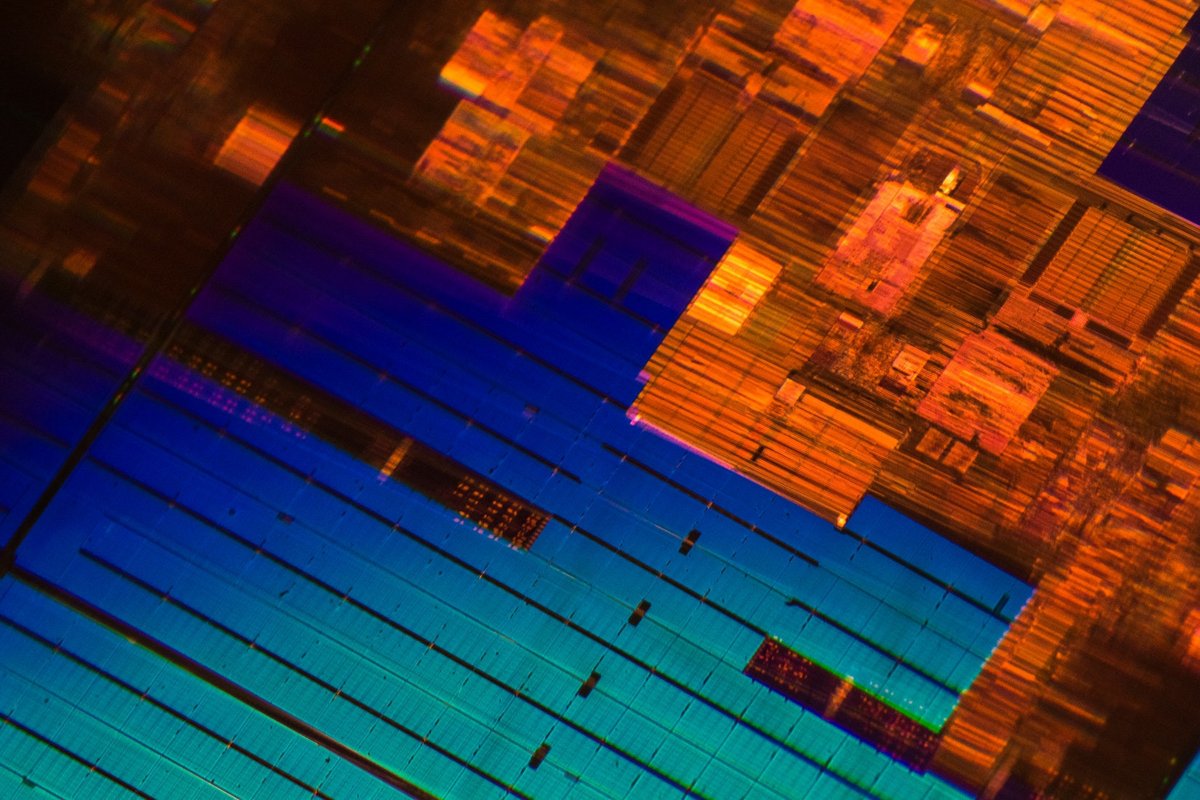

Cette restructuration se décompose pour le moment en trois axes, d'après DigiTimes. Elle viserait à réduire drastiquement les dépenses et améliorer la profitabilité de l'entreprise à court terme en vue d'un potentiel rachat. Des mesures de dégraissage, dont le premier acte n'est autre que le licenciement annoncé en juin dernier de 5 % des effectifs de la compagnie. Le motif financier était alors invoqué.Pour faire des économies, GlobalFoundries ne s'est toutefois pas limitée à ces suppressions de postes. La firme indiquait récemment mettre en pause une part non-négligeable de ses investissements en Recherche et Développement. Une décision majeure pour la firme, qui précisait qu'elle laisserait pour l'heure le développement de son procédé de gravure en 7 nm de côté au profit des process 12 et 14 nm FinFET, plus rentables dans l'immédiat.

Ces derniers s'inscrivent en effet dans la politique actuelle de GlobalFoundries qui souhaite privilégier les marchés à forte croissance. Ces derniers n'ont pour le moment qu'une demande limitée en puces plus évoluées technologiquement. Mettre le développement du 7 nm en pause tombe donc sous le sens pour les pontes du fondeur américain, qui se privent cependant d'une avancée technique potentiellement salutaire à long terme, surtout face à TSMC.

Une stratégie opposée à celle déployée par TSMC

Autre mesure adoptée par GlobalFoundries en vue, peut-être, de favoriser un rachat : le rétropédalage consenti sur certains accords signés en Chine. Comme le note DigiTimes, la firme aurait ainsi revu à la baisse la portée de son investissement dans une usine de semi-conducteur de la municipalité de Chengdu. Parallèlement à cette décision, le fondeur de Sunnyvale a également avalisé la vente de l'une de ses usines à Singapour... et ce pour un montant total estimé à 236 millions de dollars.L'ensemble de ces décisions va à l'opposé de la stratégie de TSMC qui met, pour sa part, plein cap sur le procédé de gravure en 7 nm et prévoit d'en faire sa source de revenus principale en 2019. Il faut dire que la situation des deux firmes n'est pas la même. Pour rappel, TSMC détient actuellement 56,1 % de parts de marché, contre « seulement » 9 % pour GlobalFoundries, qui se trouve pour ailleurs talonné par UMC (United Microelectronics Corporation, 8,9 %).